του Χρ. Κίτσιου

Άλλη μια απτή απόδειξη του τεράστιου επενδυτικού ενδιαφέροντος

στην άλλη όχθη του Ατλαντικού για τα εγχώρια assets αποτέλεσε, σύμφωνα

με τραπεζίτες και χρηματιστές, το επιτυχές placement μετοχών Πειραιώς από την πορτογαλική BCP.

Οι

Πορτογάλοι διέθεσαν μέσα σε μερικές ώρες 235,3 εκατ. μετοχές Πειραιώς

καθώς και ισάριθμα warrants, με το 95% της προσφοράς να απορροφάται,

σύμφωνα με έγκυρες πληροφορίες, από υφιστάμενους μετόχους της τράπεζας,

μεταξύ των οποίων κυριαρχούν οι Αμερικάνοι επενδυτές.

Hedge funds, όπως τα Baupost, Paulson& Co, Third Point, York Capital

βρήκαν την ευκαιρία να ενισχύσουν περαιτέρω τις θέσεις τους σε μετοχές

και warrants της Τράπεζας Πειραιώς, ενώ -μικρό- μέρος της προσφοράς

καλύφθηκε από αμερικανικά pension funds, τα οποία επιστρέφουν στην

Ελλάδα για πρώτη φορά μετά το 2007.

Από το καλοκαίρι του 2012 ως

σήμερα περισσότερα από 200 αμερικανικά funds έχουν τοποθετηθεί στο Χ.Α.,

με αποτέλεσμα οι επενδυτές από τη Βόρειο, αλλά και τη Νότιο Αμερική, να

αποτελούν σήμερα τους μεγαλύτερους κατόχους ελληνικών μετοχών.

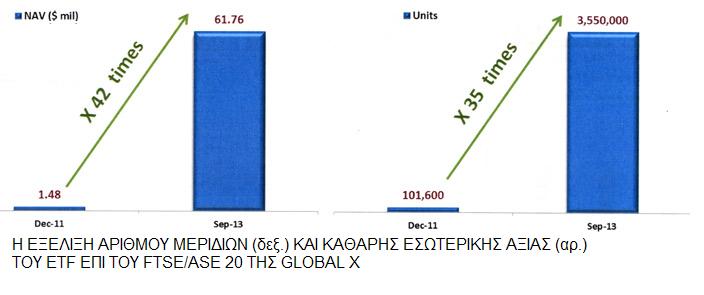

Ενδεικτικό του υψηλού υπερατλαντικού ενδιαφέροντος, για ελληνικές μετοχές είναι και η μεγάλη αύξηση των τοποθετήσεων παθητικής διαχείρισης.

Ο

αριθμός των μεριδίων του ETF επί του FTSE ASE 20, που λάνσαρε η Global X

στην αμερικανική αγορά αυξήθηκε από την 7η Δεκεμβρίου του 2011 ως την

30η Σεπτεμβρίου του 2013 κατά 35 φορές φθάνοντας στα 3,55 εκατομμύρια

μερίδια. Στον αντίποδα, ο αριθμός των μεριδίων του ETF της Lyxor

(Λουξεμβούργο) αυξήθηκε μόλις κατά 3,8 φορές το ίδιο διάστημα.

Οι

υψηλές αποδόσεις (σ.σ ως και 130%) που καταγράφουν τα hedge funds,

αποτελούν, σύμφωνα με κορυφαίους παράγοντες της εγχώριας αγοράς,

«διαβατήριο» για να πουληθούν νέα stories στις ΗΠΑ, καθώς το ενδιαφέρον

για ελληνικά χαρτιά βαίνει αυξανόμενο.

Οι

υψηλές αποδόσεις (σ.σ ως και 130%) που καταγράφουν τα hedge funds,

αποτελούν, σύμφωνα με κορυφαίους παράγοντες της εγχώριας αγοράς,

«διαβατήριο» για να πουληθούν νέα stories στις ΗΠΑ, καθώς το ενδιαφέρον

για ελληνικά χαρτιά βαίνει αυξανόμενο.

Για να συμβεί όμως αυτό θα

πρέπει η κυβέρνηση, αφενός να προχωρήσει σε νέο φορολογικό πλαίσιο με

αναπτυξιακό χαρακτήρα, το οποίο θα υποβοηθά λύσεις για άντληση

ρευστότητας, αφετέρου να αξιοποιήσει τη θετική συγκυρία για υιοθέτηση

«καθαρών λύσεων» σε θέματα όπως η ιδιωτικοποίηση των τραπεζών και η

διαχείριση των μη εξυπηρετούμενων δανείων.

Τα ορόσημα του MSCI και της ανάκαμψης

Ο

σκληρός πυρήνας των Αμερικάνων επενδυτών που παρακολουθούν Ελλάδα

(Fairfax, Third Point, Paulson, York Capital, Baupost, Eaglevale κ.ά.)

ποντάρουν ότι το Χ.Α. θα παραμείνει στην πρώτη γραμμή τους επόμενους

μήνες, χάρη στις εισροές κεφαλαίων από emerging funds και στη

διαφαινόμενη ανάκαμψη της οικονομίας, που δημιουργεί τις προϋποθέσεις

για να επανακάμψουν και οι «long only» επενδυτές.

Η παραπάνω

εκτίμηση εξηγεί γιατί συνεχίζουν να αυξάνουν θέσεις στις τράπεζες και σε

άλλους τίτλους υψηλής και μεσαίας κεφαλαιοποίησης, αναζητώντας νέα stories στο πεδίο της αναδιάρθρωσης δανείων και επιχειρήσεων.

«Ακόμη

και αν μετά την ολοκλήρωση των εισροών από τα emerging funds το Χ.Α.

διορθώσει οι τιμές κτήσης, που έχουν, επιτρέπουν τη διατήρηση ψύχραιμης

στάσης, όσο δεν απειλούνται τα μακροοικονομικά στοιχεία και η

κυβερνητική σταθερότητα» εκτιμούν χρηματιστές, οι οποίοι σημειώνουν

τον κίνδυνο το Χ.Α. να βρεθεί σε κενό αγοραστών τον Νοέμβριο, όταν τα

αμερικανικά funds κλείνουν βιβλία.

«Το ενδιαφέρον για νέα ελληνικά stories είναι πελώριο, το ζήτημα είναι να αξιοποιηθεί για να εισρεύσουν κεφάλαια στην ελληνική οικονομία» σημειώνουν τραπεζικά στελέχη. Σύμφωνα με τους ίδιους, το επιτυχές placement στην Πειραιώς ανοίγει το δρόμο για την ιδιωτικοποίηση της Eurobank, αλλά και για την επιτάχυνση της ιδιωτικοποίησης των τραπεζών.

«Το ενδιαφέρον για νέα ελληνικά stories είναι πελώριο, το ζήτημα είναι να αξιοποιηθεί για να εισρεύσουν κεφάλαια στην ελληνική οικονομία» σημειώνουν τραπεζικά στελέχη. Σύμφωνα με τους ίδιους, το επιτυχές placement στην Πειραιώς ανοίγει το δρόμο για την ιδιωτικοποίηση της Eurobank, αλλά και για την επιτάχυνση της ιδιωτικοποίησης των τραπεζών.

Το στοίχημα για Eurobank

Όπως έχει γράψει εδώ και καιρό το Euro2day η

ιδιωτικοποίηση της Eurobank θα διενεργηθεί μέσω αύξησης κεφαλαίου, στην

οποία θα συμμετάσχουν οι ιδιώτες επενδυτές, αλλά και το ΤΧΣ για να

μειώσει την τιμή κτήσης του. Την παραπάνω λύση επιβεβαίωσε η διοίκηση του ΤΧΣ κατά

τη διάρκεια άτυπης ενημερωτικής συνάντησης που είχε χθες με εκπροσώπους

του τύπου. Η λύση της αύξησης κεφαλαίου επιτρέπει την είσοδο τόσο

στρατηγικού επενδυτή, όσο και τη δημιουργία θέσεων από ξένους θεσμικούς

επενδυτές.

Όπως έχει αποκαλύψει η στήλη Χαμαιλέων ενδιαφέρον για την Eurobank έχει επιδείξει από την περίοδο Καραμούζη

ομάδα Αμερικάνων επενδυτών (Eaglevale, Third Point, Rothschild) που θα

μπορούσαν υπό προυποθέσεις να θεωρηθούν στρατηγικοί επενδυτές ( σ.σ

κλειδί αποτελεί η συμμετοχή της επενδυτικής τράπεζας Rothschild).

Το

ενδιαφέρον της παραπάνω ομάδας είναι ακόμη ζεστό όπως και αυτό της

Fairfax. Σημειώνεται ότι η Fairfax έχει δημιουργήσει μαζί με το fund του

W. Ross στρατηγική θέση στην Bank of Ireland αγοράζοντας αδιάθετες

μετοχές από την αύξηση κεφαλαίου του 2011.

Να αξιοποιηθεί το υψηλό ενδιαφέρον ζητούν οι τράπεζες

Ταυτόχρονα,

η κυβέρνηση θα πρέπει σύμφωνα με τραπεζικά στελέχη να αξιοποιήσει το

υψηλό επενδυτικό ενδιαφέρον, διευκολύνοντας την ιδιωτικοποίηση και των

υπόλοιπων συστημικών τραπεζών.

«Η ιδιωτικοποίηση της Eurobank αποτελεί καλή αφορμή για τροποποιήσεις στο θεσμικό πλαίσιο περί ανακεφαλαιοποίησης των τραπεζών»

αναφέρουν, επαναλαμβάνοντας πως ό,τι αποφασισθεί για την ιδιωτικοποίηση

της Eurobank θα πρέπει κατά αναλογία να ισχύσει και για τις υπόλοιπες

τράπεζες.

Απαιτείται, τονίζουν, η υιοθέτηση «καθαρών λύσεων» που να επιτρέπουν στις τράπεζες

να εξοφλήσουν όσο το δυνατόν γρηγορότερα το ΤΧΣ και να επανέλθουν στον

ιδιωτικό τομέα και στην άσκηση του κανονικού τους ρόλου, που δεν είναι

άλλος από τη χρηματοδότηση της οικονομίας.

Κυβέρνηση και αρχές δεν

δείχνουν πάντως διατεθειμένες να προχωρήσουν σε αλλαγές στις τιμές

εξάσκησης των warrants (Μικρό καλάθι για αλλαγές στα warrants) και

όποιες αλλαγές προωθηθούν στο θεσμικό πλαίσιο θα αφορούν αποκλειστικά

στην Eurobank και στην κάλυψη της διοίκησης του ΤΧΣ από τυχόν

παρεπόμενες ευθύνες.

0 σχόλια:

Δημοσίευση σχολίου

Ο σχολιασμός επιτρέπεται μόνο σε εγγεγραμμένους χρήστες